「A hot strategy at Two Sigma, one of the hedge fund industry's fastest-growing funds, has made almost no money this year」

上記は8月3日付けでビジネスインサイダー(米国のビジネスニュースウェブサイト)に掲載された記事です。

これまで快進撃を続けてきたツー・シグマ・インベストメンツ(以下ツーシグマ)ですが、今年は足踏みをしているようです。

ツーシグマは、その成長速度の早さで注目を集めているヘッジファンドです。

2010年には50億ドルであった運用資産は、2016年初には320億ドルとなり、直近では450億ドルにものぼるようです。

2016年のヘッジファンド高額報酬取得者ランキングでは、

1位のジェームス・シモンズ氏(ルネッサンステクノロジー)、

2位のレイ・ダリオ氏(ブリッジウォーターアソシエイツ)に継いで、

3位と4位にツーシグマの共同創業者のデイビッド・シーゲル氏とジョン・オーバーデック氏が2人揃ってランクインしました。

シーゲル氏は、DEショーからチューダー・インベストメンツを経て、

オーバーデック氏はDEショーからアマゾンを経て、

2001年にツーシグマを設立しています(実際にはこの二人にマーク・ピッカード氏をくわえた三人で設立しています。ピッカード氏は2005年にツーシグマを去っています。)

ツーシグマは投資手法にAIを活用していることで有名であり、その情報を逐一チェックしてきました。

もともとファンドの情報というものは殆ど公になることはなく、ツーシグマのことを取り上げた記事はほんの少ししか見当たりません。

今回は、これまで蓄えた情報を取りまとめて公開します。

1.ツーシグマの投資戦略

ツーシグマはAI手法ばかりを採用していると思われがちですが、従来の統計的手法やファンダメンタル分析など幅広い手法を採用しています。

彼らの投資戦略を挙げると、

裁定取引(MAアービトラージ、ボラティリティ・アービトラージ、クローズドエンド型ファンドとその構成銘柄間でのアービトラージなど)や、

イベントドリブン投資、鞘取り狙いのロングショート、ファンダメンタルズ投資などがあります。

ツーシグマが他のファンドと違うことは、

扱うデータがとにかく膨大であることと、機械学習を含めて多岐に渡る分析手法を組み合わせることが挙げられます。

そのデータソースは、ファンダメンタル情報やテクニカル情報に限らず、アナリストの調査結果や衛星写真など、1万種類を越えると言われています。

その中でも特筆すべきものが、「アルファキャプチャ」と呼ばれる、特定の企業や産業に関する情報です。

情報元となる媒体は多岐に渡り、それらをデータとして活用するために機械学習が使われます。

前回コラムでも説明した衛星写真の分析もこれに当てはまります。

原油タンクに映る影から原油の在庫量を推定したり、駐車場の混雑具合から売上高を予測したりするものです。

「アルファキャプチャ」の中でも特に強力なものが、多数のアナリストの見解を集計してデータに落とし込んだものです(アナリスト・サーベイ・プログラム)。

この手法はブラックロックが使っていたものですが、NY検事総長のシュナイダーマン氏が「不正に早く企業情報を取得している」と批判したため、ツーシグマとしてもお蔵入りとなってしまいました。

この手法は、そもそもバークレイズグローバルインベスターズ(BGI)が2003年に考案し、ブラックロックが引き継いで行っていたサーベイであり、月単位で所属地域ごとにアナリストの回答を分析・集計するものです。

数十の証券会社に所属している特定の企業をカバーしているアナリスト達の調査回答を集計し、データ化して予測指標として使います。

これらを丹念に集計することでそのアナリストのセンチメントを捉えることができ、

次に行う予測修正(アナリストリビジョン)を高精度で予測して市場に対してフロントランニングする、というものです。

リターンを予測するのではなくアナリストリビジョンを予測する、というのが悪魔的発想ですね。

検事総長の得た調査の結果では、「確かにそのようなことが可能」とのエビデンスが示されていたそうです。

2.ツーシグマの運用するファンドについて

ツーシグマはいくつものサブファンドを運用しています。ここでいうサブファンドとは投信みたいなものです。下記はその一部です。

・コンパス・ファンド

・リスクプレミア・ファンド(アブソルート・リターン・ファンド)

・ダイバーシファイド・ファンド

・スペクトラム・ファンド

・ストラテジー・ファンド

・エクリプス・ファンド

実際には、これらのファンドはもう少し細分化されてます。

どのファンドにどのような手法が使われているかは殆ど情報が出てこないのですが、

コンパス・ファンドとリスクプレミア・ファンド、ダイバーシファイド・ファンドについてはその説明資料を見つけることができました。

(1)コンパス・ファンド

このファンドはツーシグマの旗艦ファンドと言われています。

実はスペクトラム・ファンドなど他のファンドのほうがAUMが大きいのですが、なぜかこのファンドが旗艦ファンドと呼ばれています。

もっともベーシックな運用スタイルだからなのかもしれません。

コンパス・ファンドの投資対象は世界の200を超えるマーケットであり、先物取引や為替のスワップ取引も含まれます。

このファンドは各々のインデックスに対して低相関、中程度のボラティリティを目標としており、その投資判断はファンダメンタルデータ、テクニカルデータ、アルファキャプチャに基づいています。

取引スパンは短期から中期であり、構成アセットの平均保有期間は2週間以下となっています。

ポートフォリオは厳格なリスク管理によって最適化されており、同時に人間の監視も入るようです。

(2)リスクプレミア・ファンド

このファンドは2015年8月から運用が開始されています。

このファンドは、70%が株式のマーケットニュートラルのロングショートポートフォリオであり、マーケットリスクを排除するように構成されています。

残りの30%はマクロポートフォリオです。こちらもロングショートポートフォリオなのですが、世界の経済情勢に対して特定の指向性を持つように構成されています。

これらのポートフォリオの構築手法として、比較的長期かつ低相関のファンダメンタルモデルとテクニカルモデルの組み合わせを採用しています。

ファンダメンタルモデルでは、一般に入手できるような財務データを用いて資産価値や利回りを評価し、テクニカルモデルではトレンドなどのバイアスを検出するような仕組みになっています。

(3)ダイバーシファイド・ファンド

2016年8月より運用開始された比較的新しいファンドです。

その名の通り、多角的なファンドとなっており、主な投資対象は株式、債券、為替ですが、デリバティブや投資ファンドへの投資なども行っており、多岐に渡ります。

基本的な戦略は米国株式市場のマーケットニュートラル戦略と、グローバルマクロ戦略の組み合わせです。

マーケットニュートラル戦略では、割安銘柄と割高銘柄によるロングショートポジションを構築しますが、場合によっては、ネットロングやネットショートとなることもあり、デリバティブを広範囲で活用しています。

グローバルマクロ戦略では、ファンダメンタルモデルとテクニカルモデルの組み合わせを使っています。

場合によっては100%現金化して保有するという戦略も組み込んでいるユニークなファンドです。

3.ツー・シグマの直近の成績について

ツーシグマの主力ファンドの2005年から2015年までの平均リターンは14.9%と言われています。

昨年2016年のリターンをファンド別に見ると、

コンパス・ファンド+10.3%、

リスクプレミア・ファンド+9.8%、

ダイバーシファイド・ファンド+7.3%(運用開始後の5ヶ月間、年率換算すると17.5%)

となっています。

これに対して、2017年のリターンは落ち込んでいます。

コンパス・ファンド▲4.4%(7月末時点)、

リスクプレミア・ファンド+0.1%(6月末時点)、

ダイバーシファイド・ファンド+6.0%(7月末時点)

特に旗艦ファンドであるコンパス・ファンドが不調となっているようです。

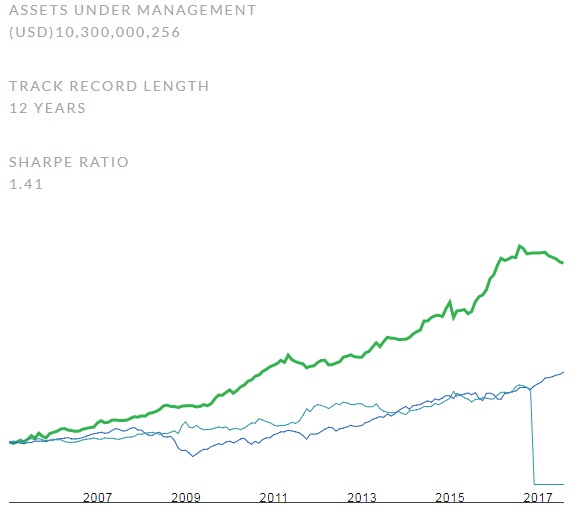

では、このコンパス・ファンドの2005年からの資産曲線を見てみましょう。

以下のグラフの緑の太線がコンパスファンドの資産曲線です。

(出所:RCM Altanatives.com)

・・・、システムトレードをやっている者からすると、この程度の不調はよく起こりえるのではないかと思います。

個人的にツーシグマをリスペクトしているため、早く復調してほしいものですね。