投資部門別売買状況は東証が集計して発表しているデータです。個人投資家や外国人投資家の動向を知るために非常に重宝します。

よく知られている特性として、個人投資家は逆張り指向であり外国人投資家は順張り指向と言われます。また、市況は外国人投資家が牽引しているとも言われます。今回はその辺りをデータで簡単に追っていくことにします。あくまで基礎研究レベルのため、周知の結果となるかもしれませんがご容赦願います。

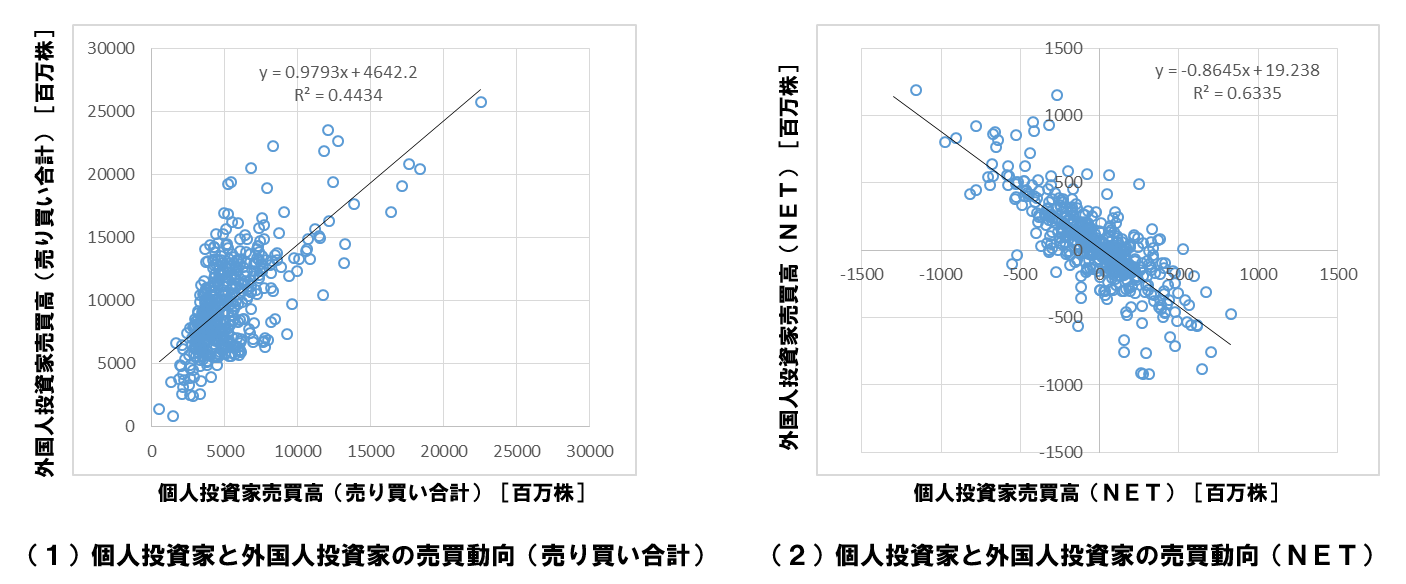

まず、個人投資家の売買高と外国人投資家の売買高の関係を調べます。以下はそれぞれ「売り買い合計」と「NET(差し引き)」の散布図です。

売り買い合計で見ると、個人投資家の売買高と外国人投資家の売買高は比例の関係が見られます。ところがNETで見ると、この関係が逆転しています。

簡単にまとめると、「個人投資家がたくさん売買している時は、外国人投資家もたくさん売買している。しかし建て方向は逆で、個人投資家の買い越し時、外国人投資家は売り越している(逆も然り)。」

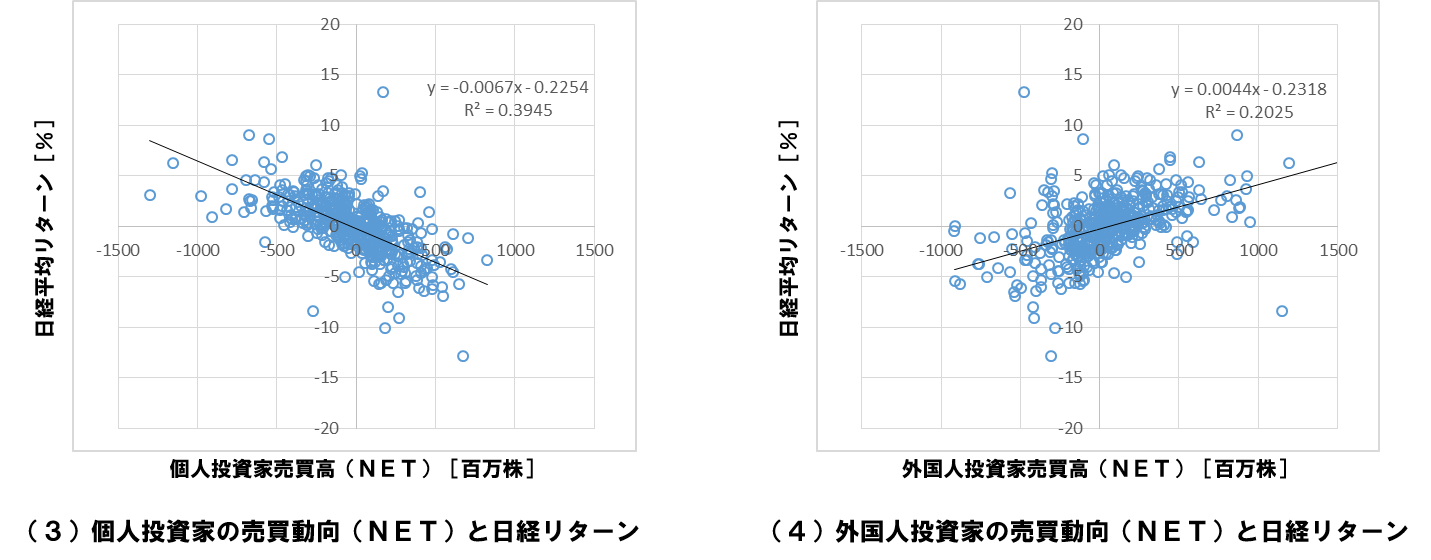

そうすると「どちらが儲かっているんだろう?」と疑問が湧いてきます。続いて、それぞれのNET売買高と集計期間中の日経平均のリターンとの関係を見てみます。

個人投資家が買い越している期間は日経平均は下落し、売り越している期間は日経平均は上昇しています。外国人投資家はその逆の傾向となっています。このデータから「個人投資家は損している」とはすぐに判断できません。このデータから言えることは、「日経下落期間=個人投資家が買い越し」というだけであり、「下落したから買った」のか「買ったから下落した」のか、因果関係までは分かりません。

これを調べる便利な方法が存在します。「ベイズの定理」と呼ばれる条件付き確率を求める手法で、事象Aが起きた後の事象Bが起こる確率を計算することができ、これにより因果関係を推定することができます。

結論から言うと、「外国人投資家の売り越し→個人投資家の買い越し→市場が下落(もしくはその逆)」という因果関係が確認できます。下落のトリガーは外国人投資家の売り越しであり、冒頭に述べた「株価の牽引役は外国人投資家」とも一応合致しています。続いて個人投資家の買い越し後に市場が下落する可能性が高く、市況が極端な状況(NET売買高が偏る状況)では、個人投資家は損をしている可能性が高いです。

これはそうと決め付けているわけではなく、あくまでも統計的な検証の結果としてそのような事象となっている可能性が高い、ということです。

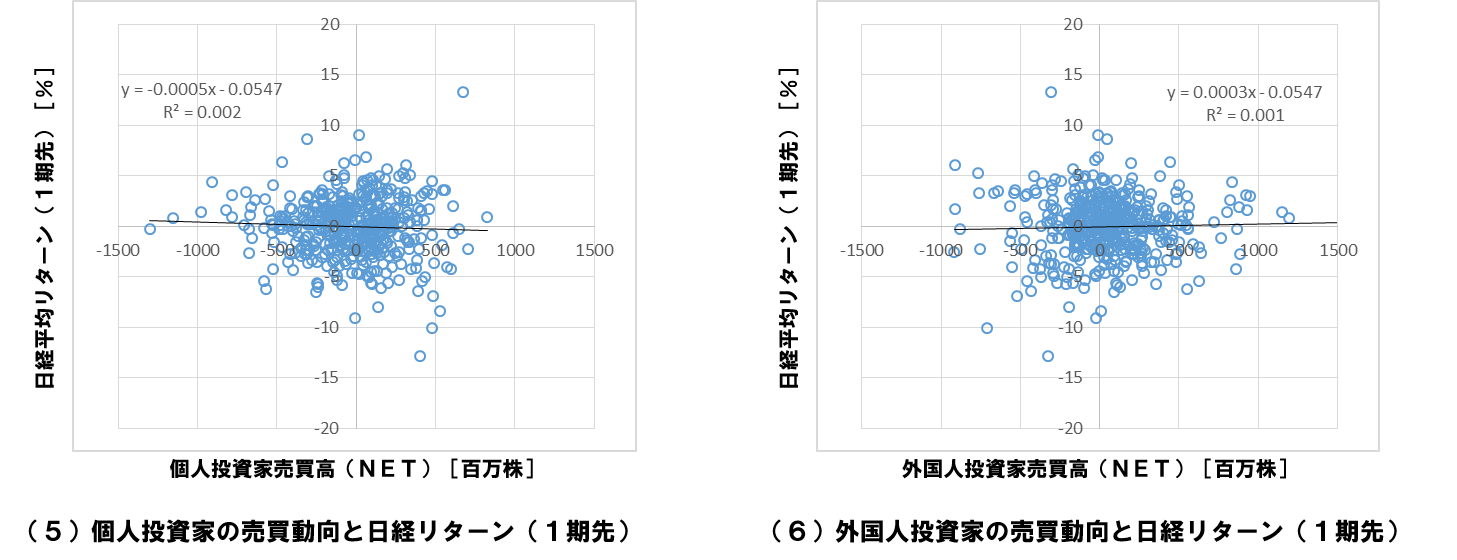

最後に「この投資部門別売買状況が株価の予測に使えるか?」ですが、それぞれのNET売買高と1期先のリターンとの散布図を示します。

検証がまだまだ甘いため何ともいえませんが、「どうも使えなさそう」となります。なお、上記は全て東証1部の確認結果です。興味のある人はマザーズやJASDAQも確認してみて下さい。