最後に株価とマクロ経済の関係をまとめます。

マクロ経済学において現在における資産価値は、「現在から将来に渡って手に入る収益の和」で表します。ただし将来における収益(貨幣収益)を考えるとき、その貨幣価値は現在における貨幣価値に対して減価して考えなければなりません。これは割引モデルという考え方です。乱暴な言い方をすると、現在持っている現金の価値>将来手に入る現金の価値、ということです。

ここで株式収益を配当D、収益率をiと考えると、株価の理論値は以下のように表すことができます。

P=1年後に受け取る配当+2年後に受け取る配当+3年後に受け取る配当+・・・

=D/(1+i) +D/(1+i)^2 +D/(1+i)^3 +・・・

この式は等比級数であり、等比級数の和の公式を使って書き換えると当然ながら以下の式が得られます。

P=D/i (つまり収益率i=配当D/株価P)

ここで、株式の収益率iをリスクフリー金利ifとリスクプレミアムδで置き換えて、

P=D/(if+δ)

リスクフリー金利ifは、通常は国債利回りと考えられます。

さて、優良企業であればその配当金は年次毎に成長していくはずです。初年度以降、成長率gで配当が増加していくと考えると、n年後の配当金はD×(1+g)^n-1となるため、上記の等比級数は下記の式で書き換えられます。

P=1年後に受け取る配当+2年後に受け取る配当 +3年後に受け取る配当 +・・・

=D/(1+i) +D×(1+g)/(1+i)^2 +D×(1+g)^2/(1+i)^3 +・・・

=D/(i-g)

=D/(if+δ-g)

これまで株式による収益を「配当」と考えてきましたが、実際の株式の「収益」とは「1株当たりの配当金D」ではなく「1株当たりの利益(EPS)」で考えます。株主はEPSの全てを直接現金で受け取ることはできませんが、EPSは配当分を除いて内部留保に回されて企業成長に使われるため、大きな意味では株主に還元されているのです。

P=EPS/(if+δ-g)

従って、株価収益率PERは、

PER=P/EPS=1/(if+δ-g)

で表されます。

従って株価は、①資産の収益性EPS、②その成長率g、③リスクフリー金利if、④リスク・プレミアムδ、によって決定され、この4つを「ファンダメンタルズ」と呼びます。「PERは10を切れば割安」、「15であれば適性水準」などと言われますが、銘柄によって成長率や変動リスクが異なるため、単純に比較することはできません。

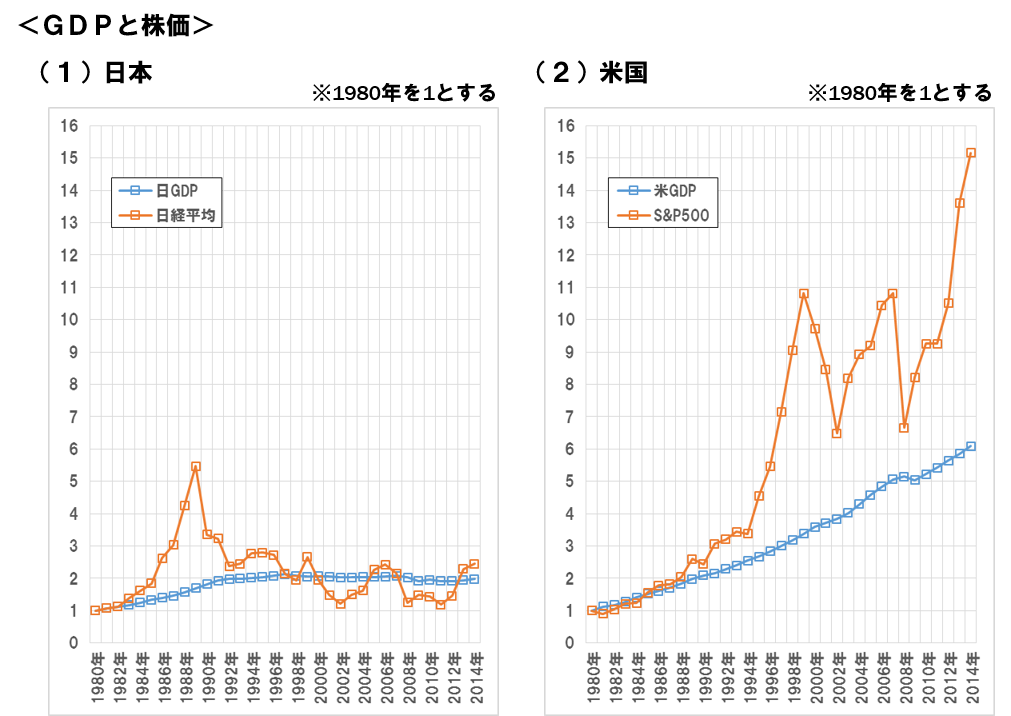

個別株で数字だけを見て判断する場合、EPS、EPSの成長率、EPSのばらつきが主な判断項目となります。国家の株式市場全体を表すインデックスであれば、国家の成長性(すなわちGDP成長率)と国債利回りに重要な関係があると考えられます。低GDP成長率、低国債利回りでは株価の上値は重たいと考えられ、その典型である日本株の収益性が乏しいことは、下記のデータからも読み取れると思います。

このデータを見ると、国内株(特にインデックスファンド)への長期投資は馬鹿らしく思えてしまいます。