株価の変動には季節性があると言われます。これを超過収益に結び付ける戦略をシーズナリティな戦略と呼びます(いわゆるアノマリです)。

その周期は短いものから長いものまで、幅広く知られています。ウィークリーでは「曜日効果」、マンスリーでは「月初/月末効果」や「五十日(ごとおび)」、四半期になると「SQ」や「決算周期」、年次になると「セル・イン・メイ」、更に長期間では「米大統領選挙周期」などが挙げられます。また、少しコアな指標としては「月齢」や「太陽の黒点」というものもあります。

では果たしてこれらが実際のトレードに使えるのでしょうか。

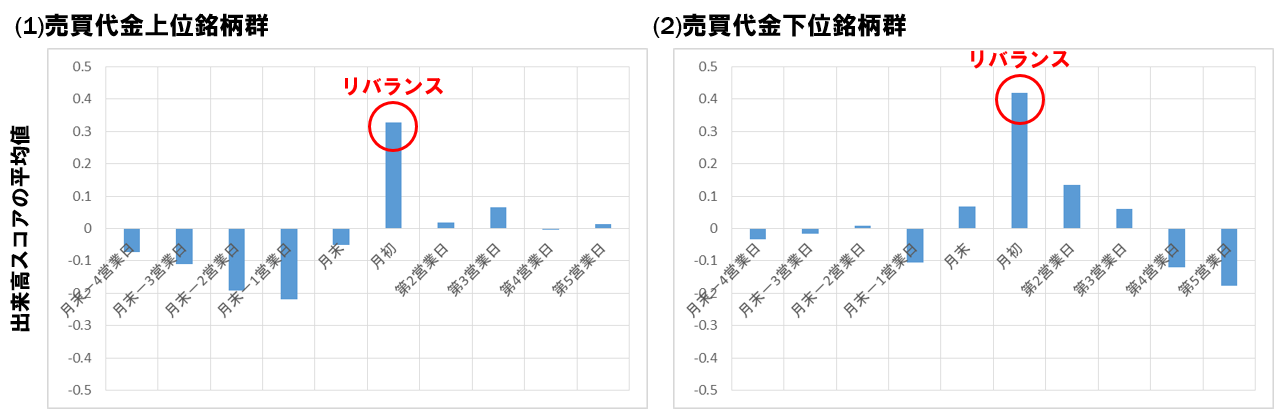

今回は「月初/月末効果」について検証を行います。そもそもこのアノマリの背景にあるのは、機関投資家のポートフォリオリバランスだと言われています。リバランスが重なる時期には当然出来高が上昇すると考えられますので、まずは営業日毎に出来高の様子を観察していきます。

◆検証要領

<対象銘柄>

TOPIX500のうち、売買代金上位20銘柄および下位20銘柄

<観察期間>

2010年1月~2016年11月

<観察方法>

各銘柄について、その月の各営業日における自身の出来高を母集団としてZスコアを計算します。この処理によって、その月の中でどの営業日にどれくらいの超過出来高があったのか、月別/銘柄別で同一条件で取り扱うことができるようになります。上記のスコアを用いて各営業日の平均を集計します。

◆結果

以下に結果を示します。縦軸は平均スコアを示しており、0であればその月におけるその銘柄の平均出来高があったことになります。1であればその月におけるその銘柄の出来高の1標準偏差の超過出来高があったことになります。

さて、売買代金上位群と下位群を比較すると、それぞれの特徴が読み取れます。上位群は月末にかけて出来高が低くなる傾向にあり、月初に大きな出来高が発生しています。つまり、月初に多くの機関投資家がリバランスしていると考えられます。下位群も月初に大きな出来高が発生していますが、上位群に対して滑らかに低下しています。これは、小型銘柄は一度に大量にリバランスするとマーケットインパクトの影響で執行コストが嵩むため、小口注文でのリバランスに時間が掛かっているためと考えられます。

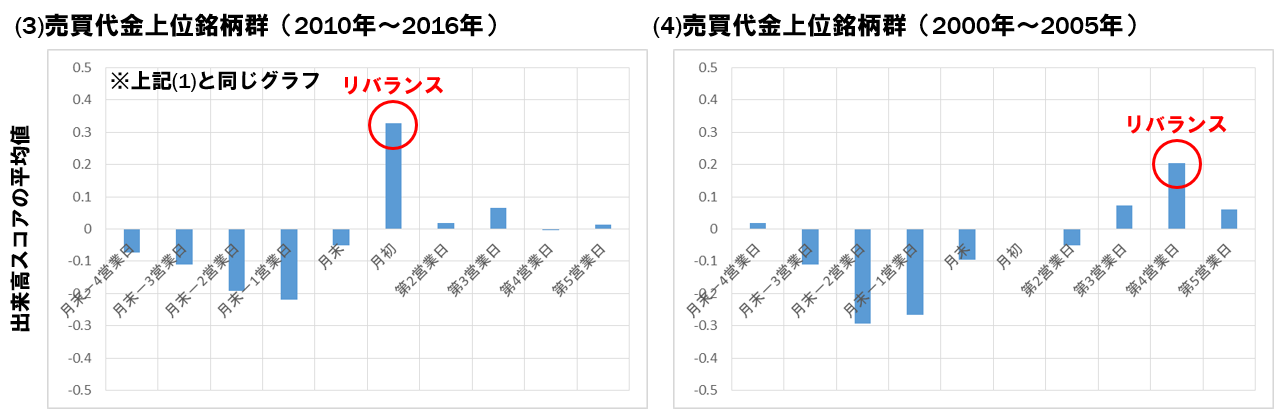

参考までに、ポートフォリオのリバランスは2000年代前半には月初には行われていませんでした。以下はTOPIX500の売買代金上位について、直近と2000年代前半を比較したものです。2000年代前半は月初から数えて第4営業日の出来高が最も高いことが分かります。この理由についてはここでは伏せておきます(知っている方は知っていらっしゃると思います)。

最後に収益性ですが、出来高と同様に日中リターンのZスコアの営業日別平均値を以下に示します。特に売買代金下位群できれいな周期性を確認することが出来ます。日中リターンは月末には上げやすく、月初には下げやすいことが見て取れます。

では「これが実際の運用に使えるか?」と言われると、利幅が薄くそのままでは使えません。シーズナリティな戦略とは、単純に日柄に基づいて買ったり売ったりするのではなく、その背景にある事象を理解しそれを逆手に取るような手法を考えなければなりません。

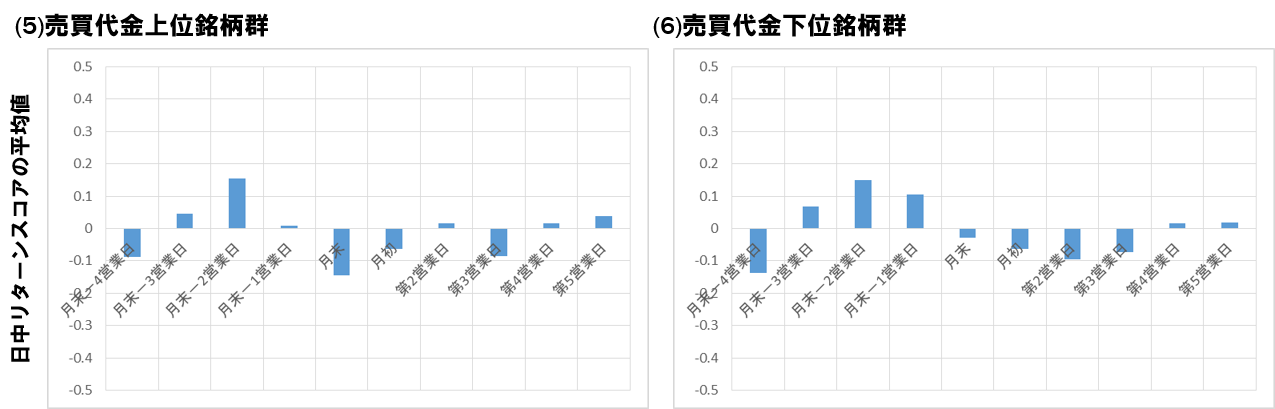

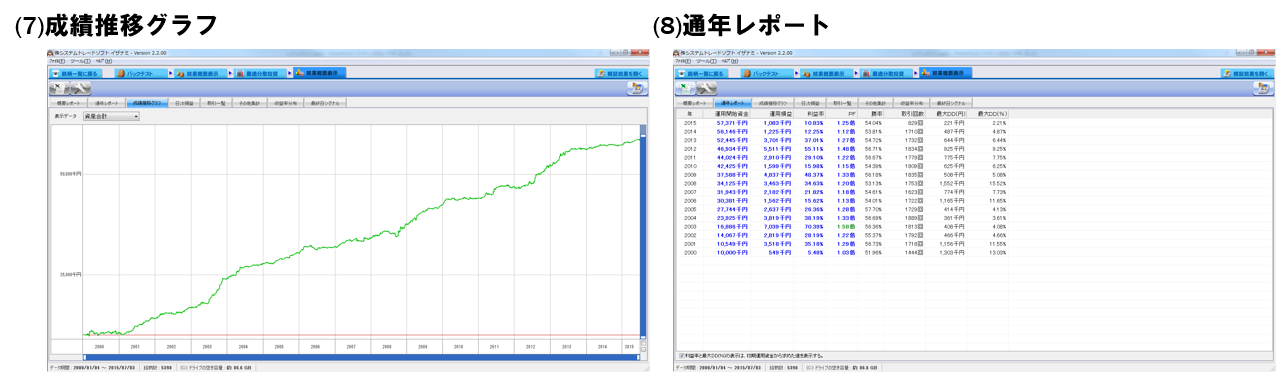

下記は、あるシーズナリティ戦略の資産曲線です(ブログ閉鎖前に記事にしたことがあります)。私がこれまでに発見した中で最も強力な特性を持つアノマリであり、長年に渡ってロバストな特性が見て取れます。

では「これを運用しているか?」と言われると「実際には運用していない」です。検証も15年半ばでストップしています。なぜ運用しないのか?実際にシーズナリティな戦略を作ったことのある方は何となく理解して頂けると思います。